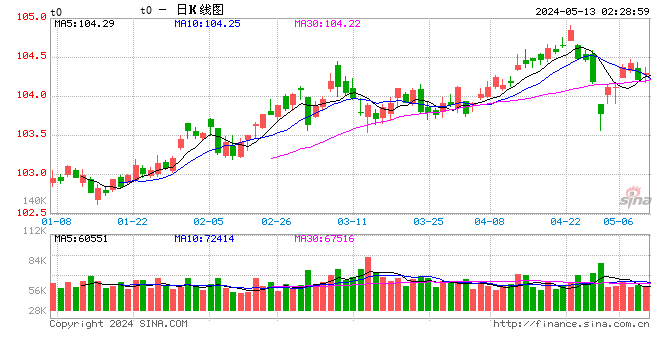

国债期货窄幅震荡10年期主力合约涨0.03%

6月29日,国债期货开盘震荡上涨,临近尾盘略有回落。截至下午收盘,10年期主力合约涨0.03%,5年期主力合约涨0.04%,2年期主力合约涨0.05%。

本周有5900亿元央行逆回购到期,今日净回笼400亿元

本周公开市场共有5900亿元央行逆回购到期。具体来看,6月29日、30日、7月1日和5日均为7天期逆回购到期,共计4100亿元。7月2日和3日均为14天期逆回购到期,共计1800亿元。

央行29日早间公告称,临近月末财政支出力度加大,银行体系流动性总量处于合理充裕水平,6月29日不开展逆回购操作。今日有400亿元7天期逆回购到期,实现净回笼400亿元。

中信证券明明:预计7月降准将落地

中信证券明明团队认为,6月17日国常会明确提出后续要进一步采取降准,6月份降准迟迟没有落地,7月份政府债券供给压力较大。虽然5月~6月的经验说明债券供给压力背景下央行不一定降准,但是当资金利率已经回归利率走廊、企业套利和债市杠杆也受到一定程度的惩治后,降准空间也将逐步打开。

当前国债收益率曲线相比于5月底已经明显变陡,尤其是短端品种收益率上行幅度明显较大,且出现了7年国债到期收益率和10年国债到期收益率倒挂的情况。倒“V”型的收益率曲线结构暗示了市场对中长端利率的悲观情绪达到极点。如果基于短期的基本面和政策面信号定价,那么债市很可能已经超跌了,后续基本面复苏相对乏力、货币政策纠偏后或重新有降准降息落地等等都将捋顺收益率曲线,长端利率预计存在一定的交易机会,我们仍然维持10年期国债收益率水平的中性区间为2.6%-2.8%的判断。

中金固收:利率债性价比大幅提升

中金固收称,在目前整体利率水平回到接近年初,并且中外利差显著扩大的背景下,利率债相对于经济基本面,相对于海外债券,相对于利率债和相对于股票等其他风险资产,毫无疑问都是性价比大幅提升。预计三季度货币政策还会有新一轮的降准降息等政策的配套,从而帮助化解供给压力,也为利率债的配置和交易带来新一轮的机会。

责任编辑:李铁民