欣旺达新签备忘录能否实现逆袭?

文/陈秋霞 理逻

近日,欣旺达发布公告称全资子公司与日产于近日签订了《备忘录》,拟联合研发下一代日产电动汽车e-POWER的电池。双方同时将会讨论开发高效的生产系统,以确保联合开发的汽车电池具有稳定的供货能力。

对此,二级市场上似乎提前觅得了先机,6月18日当日即涨停板,随后两个交易日都涨幅明显,三天累计涨幅超过20%。然而,即便是这样,欣旺达今年累计收益仍为负数,公司股价显著跑输同行业的龙头竞争对手。

那么,雷诺日产究竟有何魔力? 逐渐衰弱的欣旺达能否凭借一纸备忘录来实现逆袭?

下游客户并非行业翘楚

据悉,日产于1933年成立。公司经营范围包括汽车产品的制造、销售和相关业务。1999年,雷诺按照每股400日元的价格,以54亿美元收购日产汽车36.8%股权,成为该公司的大股东,组建了雷诺-日产联盟。

某汽车行业内人士告诉新浪财经,日产在被入股前,也就是1996年时已经连续亏损7年,负债高达21000亿日元(按照1996年日元对人民币的汇率100日元兑7.59人民币折算为27.66亿人民币,而这个时间段全国平均工资大概500元不到)。

就这样,雷诺与日产汽车结成独立的合作伙伴关系,展开战略性的合作,日产通过联盟将事业区域拓展至全球。日产正在推进电动化,并重点聚焦于电动汽车及电子动力技术。

日产预计截至2023财年年底,电动汽车年销量将超过100万辆,其中包括e-POWER和纯电动汽车。

对此,上述业内人士表示,混动车型汽车在三季度有望给雷诺批量供货,预计明年需求量较大,纯电动汽车方面,随着南京工厂投产,客户不断导入,下半年产能利用率有望快速提升。

但无论是知名度还是市占率,日产均明显不如日系的丰田和本田。而在电动车销量上,雷诺日产也并非行业翘楚,2019年全球合计约14.39万量,位列第四,特斯拉和比亚迪分别以30.48与21.85万量位居一、二名。

图表 1 2019年全球十大畅销车型中无日产、雷诺车型

不过,市场似乎还看中了欣旺达借机切入欧洲电动车市场的巨大想象空间。天风证券近期就撰文指出,新冠疫情过后,欧盟将电动车作为刺激复苏的重要方向。

今年5月20日,有媒体报道欧盟正考虑对零排放汽车免征增值税,欧盟委员会提议建立欧盟清洁车采购机制,决定两年内投入200亿欧元用于减少碳排放,此外还计划投入400-600亿欧元加速三电系统投入,及2025年建设200万个公共充电站。

图表 2 2019年新能源车销量被中美占领(数据来源:第一电动)

一位汽车行业研究员认为,过去3-5年欧洲车企在电动车产业链上已落后中美等国家,目前正加紧直追。“近期大众入股国轩高科等公司事件均表明,欧盟国家已决心进行电动车市场的竞争,因此对于欧元区,电动车是成长市场,这样就不必过多纠结谁是行业老大,我相信主流欧洲整车厂的供应链企业都会受益”,该人士表示。

据了解,早去年4月份,欣旺达就成为了雷诺日产的供应商。但截至日前,公司尚未批量供货。

公司竞争弱于对手

欣旺达从事锂离子电池模组研发制造业务,于1997年成立于惠州。经多年发展,其多元产品矩阵广泛适用于手机、笔记本电脑、可穿戴设备等消费电子领域;电动汽车、电动自行车、动力工具等新能源车领域;能源互联网和储能领域。

业内多家券商就2019年年报纷纷表示看好欣旺达。2019年来讲,欣旺达无疑交出了一份还不坏的成绩单,结合业务和财务数据,可以发现公司仍有不错的成长潜力。

但是,若将欣旺达与同业竞争对手相比较,则相形见绌。例如,除了欣旺达,人杰地灵的惠州还有家锂电上市公司亿纬锂能,成立于2001年,主要专注消费电池和动力电池研发、生产和销售。

据相关数据显示,欣旺达营收规模远大于亿纬锂能,但其盈利能力却不如亿纬锂能。欣旺达2014年以来,公司收入持续高增,归母净利润亦稳步上台阶。2014-2019年,公司收入复合增速达31.28%,扣非净利润复合增速达9.43%。2020Q1,营收为51.98亿元,同比增幅11%。

亿纬锂能营收方面同样多年来一直稳步上升。2015-2019年,公司收入复合增速达36.58%,扣非净利润复合增速达74.56%。2020Q1,营收为13.09亿元,同比增加29.86%。

可以明显看出,欣旺达营收规模大于亿纬锂能,但扣非净利方面亿纬锂能明显强于欣旺达。

2020Q1欣旺达ROE为-1.78%,同比减少了4.23%,2016-2019年这四年来持续负增长。同样,公司Q1的总资产报酬率为0.44%,四年来也呈现持续下降趋势。

亿纬锂能的盈利能力则明显更强。从2016年-2019年,亿纬锂能ROE稳步正增长,2020Q1年ROE为3.29%,同比减少了2.18%。公司总资产报酬率有增有减,2016-2019年复合增长率为4.31%,另外2020年第一季度为1.80%,同比减少了0.53%。

两者在2020Q1业绩上都受到了疫情不同程度的影响,但盈利质量来看,欣旺达明显不如亿纬锂能。

从经营现金流量净额上看,其四年来,亿纬锂能呈现稳定的增长态势,十多年来皆为正数。其中,公司2019年经营活动现金流量净额为11.39亿元,同比增长162.44%。

欣旺达方面,经营现金流量净额不如亿纬锂能那么稳定,多年来有增有减,2019年为7.44亿元,同比下降32.43%。

二级市场股价表现来看,市场也明显更加看好亿纬锂能。近一年来股市行情,欣旺达一年涨幅64.73%,而行业指数涨幅为146.10%,明显弱于行业指数。而亿纬锂能高居行业第一,一年涨幅达217.91%,行业指数涨幅仅为91.17%,涨幅强于行业指数两倍多。

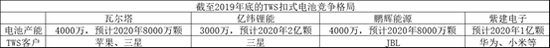

此外,TWS耳机电池作为一个高成长的蓝海领域,两者的行业布局也是天壤之别。业内预计,TWS耳机销量在2020和2021年分别将达到1.5亿副和2.3亿副,对应的电池需求将分别达3亿和4.6亿颗。

在今年3月,亿纬锂能拟募资总额不超过25亿元,其中10.5亿将投资于“面向TWS应用的豆式锂离子电池项目”,达产后将形成年产豆式锂电池2亿颗的产能,主要应用于以TWS耳机为主的可穿戴设备中。

截至2019年12月31日,亿纬锂能包括豆式锂离子电池在内的消费类锂离子电池产能利用率、产销率接近100%。亿纬锂能亟待扩产以满足订单需求。

据了解,亿纬锂能自几年前就开始研发TWS耳机电池,为三星开发的“金豆”电池已通过认证,目前已经开始批量供货,其与苹果、华为等公司的合作也正积极推进。预计今年公司TWS耳机电池出货量有望达到5000万-1亿颗。

而欣旺达方面,虽也瞄准了TWS耳机电池市场,通过消费电芯子公司锂威发逐步进入了华为、OPPO等企业的供应链,但截至2019年底公司产能规模明显不如亿纬锂能。

图表 3 TWS扣式电池行业竞争格局

尽管欣旺达曾公开表示,TWS耳机充电盒的小电芯也将持续放量,加之5G手机电池容量的提升,将会给公司带来新的利润增长点,但在2019年年报中并未找到TWS相关明确数据。

一位私募基金投资经理告诉新浪财经,欣旺达曾是3C电池行业的龙头霸主,但近年来拓展新市场、新产品的步伐偏慢,最终被亿纬锂能后来居上,“无论是动力电池,电子烟还是TWS电池等新领域,欣旺达的发展进度都偏慢或者没有涉足,侧面反映出公司拓展业务和内部管理的水平在下降,资本市场很聪明,逐渐开始抛弃欣旺达,转投亿纬锂能”,该人士表示。

新浪财经查询相关数据显示,欣旺达2019年的毛利率15.35%,已较前几年有所上升,但与此对应的是,亿纬锂能的毛利率高达29.72%。截止今年一季度,欣旺达前10大流通股东中的非指数公募基金仅有景顺长城创新成长一家,且持股方向在减少,著名的高毅岭山1号在2019年三季度进入前十大流通股东后,2019年年报就减持,2020年一季度已消失在前十大股东中。

相反,今年一季报显示,亿纬锂能前十大流通股东中,拥有广发科技先锋、广发双擎升级、交银经济新动力、广发小盘成长、广发创新升级5家主动管理公募基金,且均处于新进、增加持股的状态,市场对两家公司的预期对比一目了然。

大股东同步减持引质疑

有趣的是,就在欣旺达公布“备忘录”的同时,公司公告了控股股东王明旺的大额减持计划。

据公司公告显示,欣旺达于近日收到了控股股东王明旺先生出具的《减持计划告知函》,王明旺先生拟自公告之日起六个月内以大宗交易方式或者自公告之日起15个交易日之后的六个月内通过集中竞价的方式减持数量合计不超过31,382,706股,减持比例合计不超过公司目前总股本比例的2%。

刚与雷诺日产签订完《谅解备忘录》,因正值公司释放产能潜力,提升企业价值,此时进行多达2%的减持计划,难免有些违背常理。

对此,有券商投行人士向新浪财经表示,备忘录不具备法律效益,并未表明将产生实际业务需要,未来的合作事宜仍存在很大不确定性。“欣旺达无论是动力电池还是TWS电池,至今都未有公开信息显示公司产线能够高负荷顺畅运行,而要进入大厂的供应链,良率、质量等要求很高,测试的时间也长,备忘录仅表明了意向,未来任何事情都可能发生”。

责任编辑:陈志杰