资产负债率增60百分点:卓越商企毛利率连降上市前大额派息

原标题:资产负债率增60百分点!卓越商企毛利率连降 上市前大额派息丨IPO棱镜

研究员 辛夷

在营收不断增长的情况下,卓越商企毛利率却连续下降。此外,该公司资产负债比率亦由2018年的41.3%大幅增加到2019年的102.0%。

你有没有因为小区糟糕的物业而烦恼过?

随着急速城市化及人均可支配收入增加,房地产市场不断发展,相应也增加了对物业管理服务的需求。由不同公司提供的物业管理服务质量有可能存在很大差异,因此,越来越多领先的公司正致力于提升物业管理服务的标准化水平,如小区智能系统,包括门禁系统及泊车管理系统等。

近日,旨在为客户提供覆盖物业全生命周期综合服务的物业管理服务提供商——卓越商企服务集团有限公司(下称卓越商企)向香港证券交易所递交了招股说明书,正式向港股发起冲击。

本次IPO,卓越商企的拟募集资金将用于业务扩张(包括战略性收购及投资)、投资先进的信息技术系统、对在管物业设施升级以及培养人才等方面。

《投资时报》研究员查阅卓越商企招股书注意到,在2017—2019年(下称报告期),该公司规模不断扩大,物业在管面积快速增长,营收复合年增长率达到39.2%,纯利的复合年增长率也达到30.9%。

但是,其毛利率却呈持续下降趋势,经营活动现金流净额在2018年出现负值,且资产负债比率由2018年的41.3%大幅增加到2019年的102.0%。此外,作为典型的家族控股企业,在上市前该公司还进行了大额派息。

营收增长毛利率持续下降

招股书显示,卓越商企是中国领先的商务物业管理服务提供商,自1999年成立伊始,一直专注于商务物业管理服务。

据弗若斯特沙利文报告,2019年,按向商务物业提供基本物业管理服务所得收入计,卓越商企在中国商务物业管理服务提供商中排名第四,在大湾区商务物业管理服务提供商中排名第二。此外,按向高端商务物业提供基本物业管理服务所得收入计,卓越商企在中国商务物业管理服务提供商中排名第三,在大湾区商务物业管理服务提供商中排名第一。从综合实力来看,卓越商企可跻身中国房地产Top 10研究组2019中国物业服务百强企业第16名。

查阅招股书,《投资时报》研究员发现,报告期内,卓越商企向商务物业、公共及工业物业及住宅物业提供物业管理服务,包括基本物业管理服务及增值服务。此外,该公司还提供金融服务、公寓租赁服务及与该公司提供软件开发及技术维护服务有关的其他服务。不过招股书中显示,卓越商企拟出售其金融服务业务。

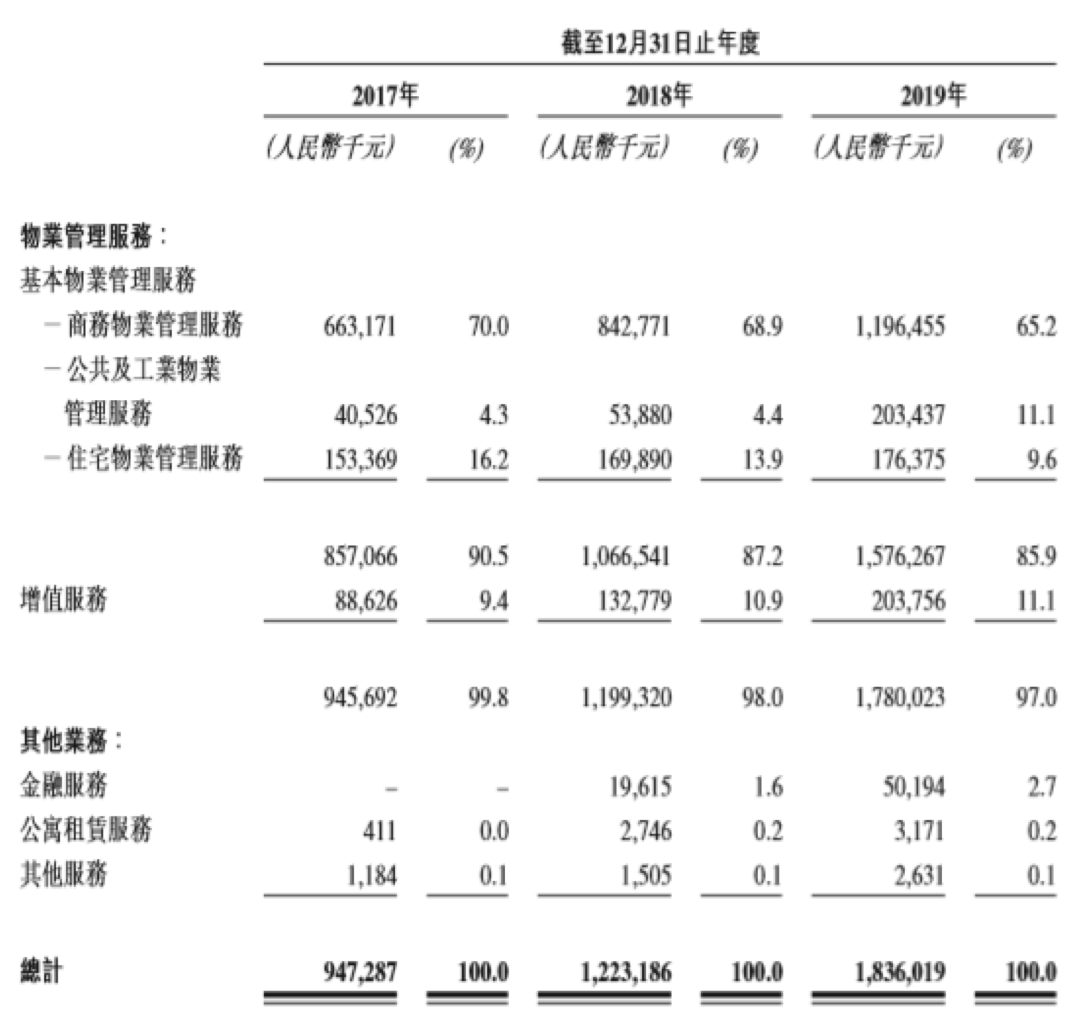

卓越商企按业务线划分的总收益明细(数据来源:卓越商企招股书)

卓越商企按业务线划分的总收益明细(数据来源:卓越商企招股书)

招股书数据显示,报告期内,该公司总收益分别为人民币(下同)9.47亿元、12.23亿元、18.36亿元,复合年增长率约为39.2%;其中,物业管理服务收入占据卓越商企收益的主要部分,分别为9.46亿元、11.99亿元及17.80亿元,约占同年总收益的99.8%、98.0%及97.0%。

收益快速增长得益于其物业管理面积的不断增长,报告期内,卓越商企的订约管理的物业总面积分别为1310万平方米、2010万平方米、3320万平方米,复合年增长率约为 59.1%;在管物业的总面积分别为1140万平方米、1460万平方米、2350万平方米,复合年增长率约为43.9%。

查阅招股书,《投资时报》研究员发现,该公司纯利从2017年的1.36亿元增至2019年的2.34亿元,复合年增长率约为30.9%。

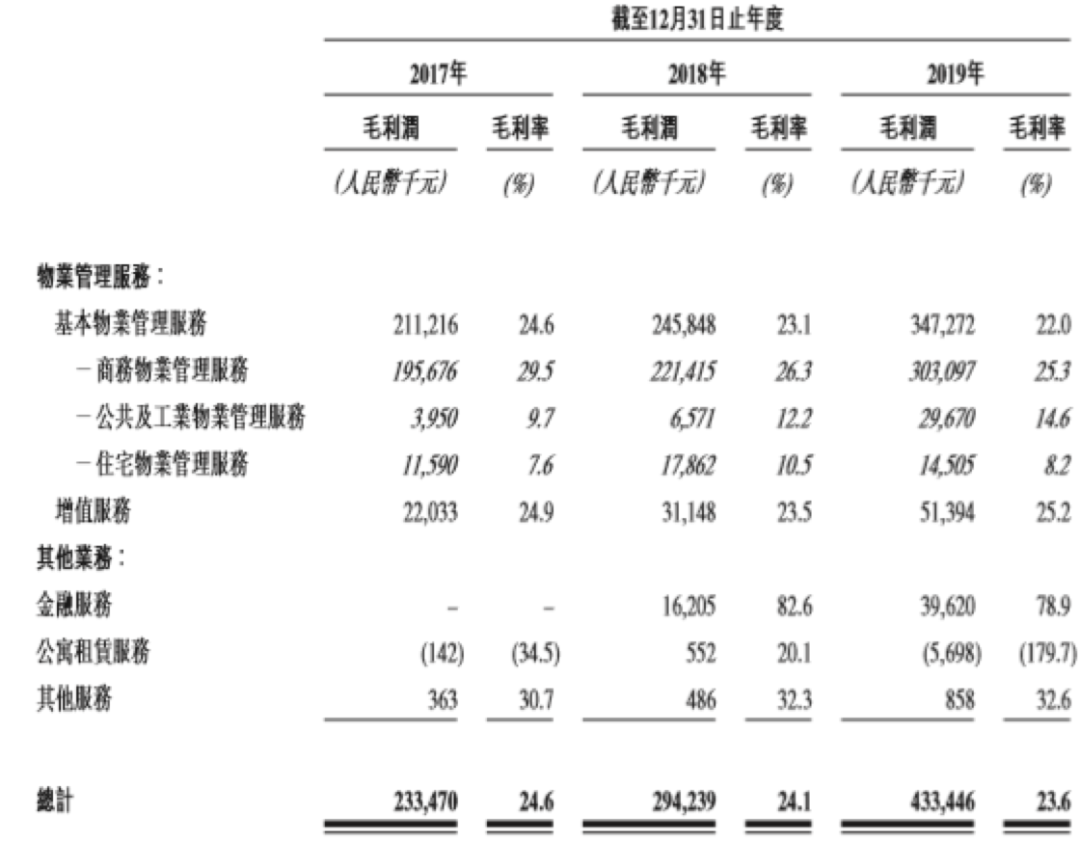

卓越商企按业务线划分的毛利润及毛利润率(数据来源:卓越商企招股书)

卓越商企按业务线划分的毛利润及毛利润率(数据来源:卓越商企招股书)

不过,在规模不断扩张的同时,卓越商企毛利率却呈现出下降趋势。招股书数据显示,报告期内,其总体毛利率分别为24.6%、24.1%及23.6%。

《投资时报》研究员注意到,其总体毛利率受各业务线的毛利率以及在管物业组合的变动所影响。在物业管理服务中,商务物业管理服务的毛利率最高,在2019年达到25.3%;其他业务中,金融服务毛利率最高,达到78.9%,远高于其他业务。不过招股书却显示,卓越商企拟出售其金融服务业务。

对于毛利率下降,卓越商企亦表示,主要因为公司物业管理服务(尤其是与商务物业相关)的毛利率下降。一般而言,提供给商务物业的基本物业管理服务毛利率高于提供给公共及工业物业和住宅物业等基本物业管理服务的毛利率。而卓越商企的商务物业管理服务毛利率由2017年的29.5%降至2019年的25.3%。

资产负债比率激增

招股书显示,卓越商企可以为客户提供覆盖物业全生命周期的全产业链综合服务。截至2019年12月31日,该公司在27个城市拥有308个在管项目,总面积为2350万平方米,其中总建筑面积1140万平方米的101个项目位于大湾区。该等项目包括商务物业、公共与工业物业及住宅物业。

卓越商企的在管物业大部分位于中国一线及新一线城市。除了传统的基本物业管理服务外,卓越商企还开发了增值服务以满足客户需要,包括资产服务、企业服务及特定增值服务。同时,该公司还是市场上为数不多的专业为商务物业提供综合服务的物业管理服务提供商之一。

查阅招股书,《投资时报》研究员发现,卓越商企大部分物业管理服务均与管理卓越集团开发的物业相关。报告期内,该公司向卓越集团开发的物业提供服务产生的收益,分别占该公司基本物业管理服务收益的59.4%、54.7%及42.2%。

另外,招股书数据显示,报告期内,该公司经营活动现金净额分别为0.66亿元、-1.64亿元、1.85亿元。可以看到,2018年其经营活动产生的现金流净额为负。

招股书中解释称,出现这样的情况是因为开展金融服务业务而使得应收贷款增加净额约2.94亿元,以及贸易及其他应收款项因业务扩张而大幅增加8160万元。

卓越商企部分财务比率(数据来源:卓越商企招股书)

卓越商企部分财务比率(数据来源:卓越商企招股书)

另外,招股书数据显示,报告期内,卓越商企的资产负债比率从2018年的41.3%大幅增长至2019年的102.0%,而这主要由于报告期内其银行贷款增加。

家族控股企业

查阅招股书,《投资时报》研究员发现,该公司主要股东分别为李(持股79.9%)、肖兴萍(持股13.1%)、李渊(持股7%),而肖兴萍、李渊分别是李华的兄弟李晓平的妻子及儿子。

卓越商企股权结构表明,该公司是典型的家族控股企业。从招股书中也可以看出,卓越商企因为业务往来与卓越集团有较多关联交易,且在重组前就产生应付及应收关联方款项。

不过,卓越商企与关联方之间的非贸易性资金往来金额更多。招股书数据显示,报告期内,卓越商企非贸易性应收关联方款项分别为530万元、1160万元及4.77亿元;非贸易性应付关联方款项分别为3.61亿元、4.23亿元及6.83亿元。

《投资时报》研究员注意到,截至2019年12月31日,卓越商企非贸易性应收关联方款项包括该公司为支持深圳锐特信及深圳沃斯顿的业务营运而向彼等提供总额为4.55亿元的垫款。

招股书中表明,为符合财务独立性规定,卓越集团已终止中央资金管理机制,并且所有未偿还非贸易性关联方结余将于上市前结清,但仍需关注该公司的内控问题。

另外,招股书数据显示,截至2019年12月31日,卓越商企可供分派储备约为2.97亿元。2019年,该公司宣派股息1.05亿元,于2020年5月分派。2020年4月30日,该公司又宣派股息3.54亿元,并同样于2020年5月分派。

责任编辑:陈志杰